2024年8月の投資ポートフォリオ分析と最適化のポイント

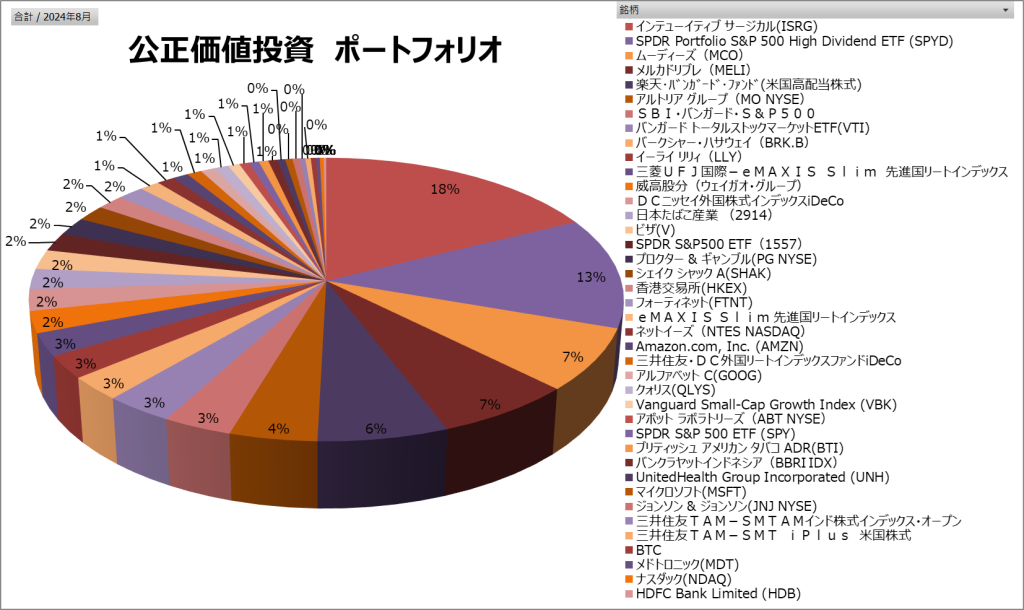

2024年8月の組入銘柄です。

ポートフォリオのバランス等を分析し、下記に示しています。

にほんブログ村ランキングで、今こんな順位にいます☆(*・.・)ノ

再度分析し、具体的な割合やリスクに関する詳細を加えた5つの観点での要約を以下に示します。

1. 分散投資の度合い

インテューイティブ・サージカル(ISRG)が18%とかなり多めになってしまっていますね。次に大きなウェイトを持つSPDR Portfolio S&P 500 High Dividend ETF(SPYD)が13%です。

一方で、残りの銘柄はというと、1%から7%の範囲でかなり広く分散されています。

一部の大型銘柄への集中度が高く、全体の75%以上が1~7%の範囲で分散されているという状況で、リスク分散の観点ではまあまあかな、と思っています。

この頃は、この上位銘柄の騰落でポータフォリオ全体の浮き沈みが左右されてしまっていますので、もう少しバランスを取りたいですね。

2. セクターのバランス

セクター別の割合を見ると、医療(Intuitive Surgical、Medtronic、UnitedHealth Group)が約25%、テクノロジー(Microsoft、Amazon、Google)が約15%、金融(Moody’s、VISA、HDFC Bank)が約10%となっています。

他のセクターもバランス良く配置されていますが、医療セクターが他よりも優位に配置。

この偏りは、医療セクターの成長性を期待する反面、他のセクターへの過度な依存リスクを生じさせる可能性がありますね。

3. 地域の多様性

地域別では、米国企業が全体の約65%を占め、次いでアジア(HDFC Bank、香港取引所)が約10%、その他の地域が約5%。

米国市場に強く依存しており、地域的な多様性は限定的。イマイチですね。

新興市場や欧州の銘柄が少ないことから、米国市場の変動リスクが大きい状況で、地域分散の観点からは、リスク分散の度合いが不足しており、今後の市場環境により強い影響を受けやすい構成となっています。

4. ETFと個別銘柄のバランス

ETFが全体の約40%を占め、個別銘柄が約60%となっています。

具体的には、SPDRやeMAXIS SlimのようなETFが複数含まれており、まあ、銘柄分散は高いのかなと思っています。

一方で、個別銘柄も多数組み入れられており、特定企業の成長ポテンシャルを狙っている状況です。このバランスは比較的良好ですが、個別銘柄への依存度がやや高いため、リスクがETFよりも大きいことが懸念されます。

5. 配当利回りと成長性のバランス

高配当銘柄(SPYD、Procter & Gambleなど)が約30%、成長株(Amazon、Google、Microsoft)が約20%を占めています。

これにより、安定したインカムとキャピタルゲインの両方を狙ったバランスの取れたポートフォリオが構築されています。

ただ、高配当銘柄が一定以上の割合を占めているため、長期的な成長性を重視する場合、もう少し成長株の割合を増やすことが考えられます。

また、配当利回りが高い銘柄に依存しすぎることで、配当が維持されないリスクも考慮すべきです。

にほんブログ村ランキングで、今こんな順位にいます☆(*・.・)ノ

投稿者プロフィール

最新の投稿

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに! 株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました

株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました 株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!

株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!