UnitedHealth Group Incorporated (UNH) 銘柄紹介2 –ユナイテッドヘルスグループのキャッシュフローと損益分岐。自社株買いを積極的に実施する優良企業

![]() 共感いただけたらクリックを!m(__)m →☆今こんな順位にいます

共感いただけたらクリックを!m(__)m →☆今こんな順位にいます

前回は、「UnitedHealth Group Incorporated (UNH) 銘柄紹介 –米国の医療保険最大手、業績が好調です」で、財務状況を見てきました。

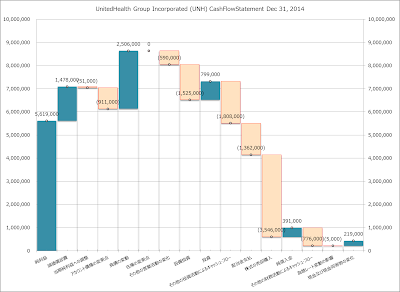

今回は、3期に渡るキャッシュフローの推移と損益分岐点を見たいと思います。

2013年期から2015年期です。

2013,2014と同じようなお金の稼ぎ方、使い方となっています。自社株買いをかなりしていますので、株主にとっては嬉しいところですが、キャッシュインフローの3分の1くらいを自社株買いのキャッシュアウトとしています。

配当金は、配当性向としては相対的に少なめですね。

話はそれますが、株主に報いるキャッシュの使い方として、①自社株買いと②配当というやり方がありますが、ともに意見は別れるところです。互いにメリットデメリットがあって一概にどちらが良いとはいえません。

自社株買いの良いところは、自由にタイミングを図って自社株を買い戻すことができるところ、配当のように税金が取られないところです。ですので、自社の株式が市場で割安で売買されている時には、いいタイミングで安く自社株を買い取ることができ、その分多くの自社株を吸収するため、EPS(一株利益)を高めることが出来ます。一方デメリットは、時間的に自由度がある裏返しとして、株主にいつ実施するというコミットが弱いところがあります。

そして、配当の良い所は、年に数回という時間的なコミット、約束があるところです。経営者から株主へのメッセージになりますよね。デメリットは、やはりなんといっても二重課税。配当は、企業が利益を出し一度法人税として税金を取られた残りから出されます。で株主の手元に着く手前で、配当に課税されます。全く腑に落ちない課税です。

まあ、配当にはこんな決定的なデメリットがあるので、ウォーレン・バフェットはバークシャー・ハサウェイでは一切配当を出していません。自社株買いで報いているのですね。

話を戻します。

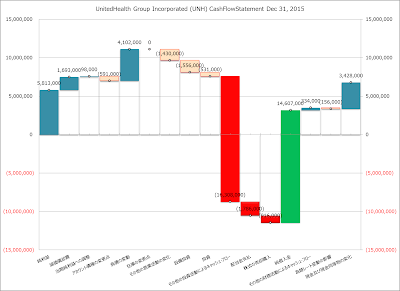

2015は、前回の記事でも書きましたが、キャッシュが足りなかったのかどうか、長期の借入金をしています。目的は、詳しく調べていないので分かりません。

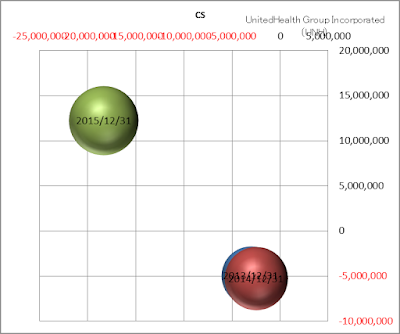

キャッシュフローの質ですが、このグラフは玉の大きさが営業キャッシュフロー、横軸が投資キャッシュフロー、縦軸が財務キャッシュフローとなっています。

2013の+–から、2014も同様に+–。2015は借入金をしていますので、+-+となっています。

2015になって、借入金により財務キャッシュフローでキャッシュインして、投資キャッシュフローがキャッシュアウトしています。前回の記事のように固定資産が増えていますので、投資をしているようですね。

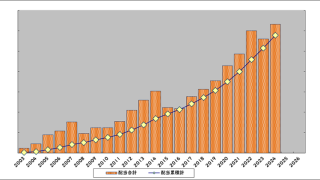

最後に、損益分岐点です。

売上が上がって、損益分岐点も高くなっていますが、、固定費が大きく伸びているのが要因となって、安全余裕率が悪くなっています。

ただ、このグラフには具体的な数字は載っていませんが、変動費率は、

73.2%、71.8%、66.1%と下がっていますので、まあ大きな問題はないでしょう。

最後になりますが、当企業は、配当面で見るとそれほど魅力があるわけではありませんが、積極的な自社株買いを実施することもあり、それなりに株主に優しい企業だと思います。また、安定的に成長している優良企業ですので、長く持つことを前提に、安い時に購入するのが良いでしょう。

投稿者プロフィール

最新の投稿

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに! 株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました

株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました 株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!

株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!