The Walt Disney Company (DIS)9 銘柄紹介 –ウォルト・ディズニーの買収前の株価を見てみましょう。あと、損益分岐点(BEP)を確認して、事業の強さを見ます。

※画像は、ウォルト・ディズニーからお借りしています。

ウォルト・ディズニーが米国メディアの大手、フォックスの事業を買収します。前2回はウォルト・ディズニーの財務諸表を見てきました。前2回の財務諸表分析はこちら↓。

「The Walt Disney Company (DIS)7 銘柄紹介 –ウォルト・ディズニーが米フォックス事業を約7兆4400億円で買収。買収前の最新の財務諸表を見てみましょう。ヽ(^o^)丿」

「The Walt Disney Company (DIS)8 銘柄紹介 –ウォルト・ディズニーの米フォックス買収に伴い、財務諸表の分析をしてみた。今回は事業の収益性を。ヽ(^o^)丿」

Twitterもフォローお願いします → fairvalueinvestment @fairvalue_i

このブログのfacebookページはこちら→ Fair Value Investment 公正価値投資

このブログのfacebookページはこちら→ Fair Value Investment 公正価値投資

今回は、ウォルト・ディズニー・カンパニーの株価の推移と、損益分岐点を見てみます。

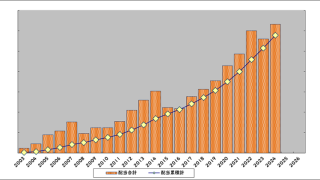

■株価の動向

ここ5年の株価チャートです。

2015期がピークとなっています。2015期までは増収増益でしたが、2016期と2017期では、増収減益、減収減益となりましたので、株価も冴えなかったですね。

ただ長い目で見ますと成長基調です。

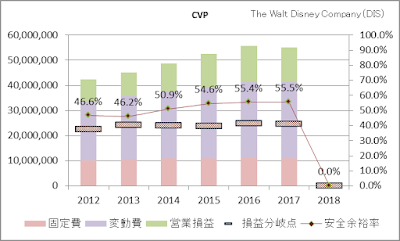

■損益分岐点、CVP分析

次に、損益分岐点です。

大きな変動はありません。安全余裕率は上がっており、安定度が増しています。

これは主に変動費率の低下によるものです。売上はやや下げている局面ですが、事業は強くなっていますね。

直近の損益分岐点を図示してみます。

固定費もそれほど大きいわけではなく、変動費率も高いわけではありません。安定的であるといえます。事業自体は多角化されていますが、主にコンテンツ事業が引っ張っていますので、粗利は大きい事業です。

今後は、その部分を買収によりさらに強化され、規模拡大による事業シナジーも働くかと思われますので、更なる変動費率の低下、粗利の確保が予想されます。少しは期待して良いかもしれません。

この記事のまとめ:

- ウォルト・ディズニーの株価はここ2期低迷

- 理由は利益の減少による

- 損益分岐点は低く、安全余裕率は高い

- 今後は、更なる変動費率の低下、粗利の確保が予想される

投稿者プロフィール

最新の投稿

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに! 株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました

株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました 株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!

株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!