The Walt Disney Company (DIS)8 銘柄紹介 –ウォルト・ディズニーの米フォックス買収に伴い、財務諸表の分析をしてみた。今回は事業の収益性を。ヽ(^o^)丿

※画像はウォルト・ディズニーからお借りしています。

ウォルト・ディズニーが米国メディアの大手、フォックスの事業を買収するようです。

このブログのfacebookページはこちら→ Fair Value Investment 公正価値投資

今回は、前回記事、「The Walt Disney Company (DIS)7 銘柄紹介 –ウォルト・ディズニーが米フォックス事業を約7兆4400億円で買収。買収前の最新の財務諸表を見てみましょう。ヽ(^o^)丿」に引き続き、財務の状況を見ていきたいと思います。

■財務諸表

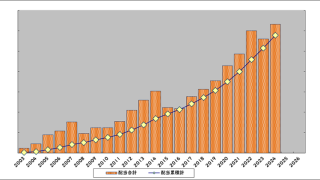

収益性です。

売上や粗利益部分で基本的に成長基調を描いていますね。最新の期はやや利益を落としているようですが、問題はないレベルだと思われます。

今回の買収で、次の決算期にどのようなインパクトが出てくるのかは楽しみな話です。

資本に対しての収益の成長性です。 総資産が増加している中でROEが良くなっています。その条件下で、ROAが下がっているので、負債の増加が考えられます。実際財務諸表を見てみるとそのとおり。

売上原価は総額が上がっていますが、販管費率の伸びは押さえられています。売上増に対して、変動費の部分が増加しているのが見て取れます。一方、固定費はきちんと据え置き。売上に対して、固定費の比率が下がっています。

事業の安定さが見て取れますね、。

最新の期は流動負債が増えていますね。明細を見ると短期借入金が増えています。

固定資産比率は上昇しています。一方長期固定適合率は横ばいなので、負債による投資が進んでいる状況です。

今度は、買収による事業の増強となるので、マイ事業の強化のために財務的にあらゆる手段を打っているのが見て取れます。

ROEの増加要因は、財務レバレッジの強化。つまり負債を使った事業拡大、利益拡大です。分かりやすいですね。

キャッシュフローです。前回の記事でも書きましたが、安定したキャッシュフローです。バランスも一定です。

6期のキャッシュフローの状況です。玉の大きさが、営業キャッシュフロー、横軸が投資キャッシュフロー、縦軸が財務キャッシュフロー。ともに第4象限にあって、キャッシュフローの戦略に変更が全くありません。その中で、営業キャッシュフローも順調に大きくなっているのが分かります。

次回の買収後の展開が楽しみですね。

この記事のまとめ:

- 財務諸表もBS,PLとも安定的

- ROEがよくなった。理由は、財務レバレッジの改善。つまり負債の利用

- キャッシュフロー戦略は一貫している

- 次回の買収後の成長が楽しみ

投稿者プロフィール

最新の投稿

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに! 株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました

株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました 株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!

株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!