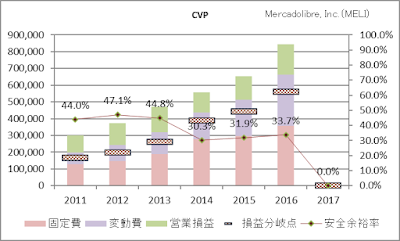

Mercadolibre, Inc. (MELI)7 配当が出ました –南米のECサイト運営会社。(*^^*)。成長を継続中のメルカドリブレの損益分岐点を見てみました。

※画像は、「南米の電子商取引市場の大きな潜在需要をターゲットに今後も高成長期待続く」からお借りしています。

ここのところ、南米のC2Cサイト、メルカドリブレの会社概要を書いています。

今回は、成長を継続中のメルカドリブレの損益分岐点を見てみました。

![]() ランキングで、今こんな順位にいます☆(*・.・)ノ

ランキングで、今こんな順位にいます☆(*・.・)ノ

Twitterもフォローお願いします → fairvalueinvestment @fairvalue_i

このブログのfacebookページはこちら→ Fair Value Investment 公正価値投資

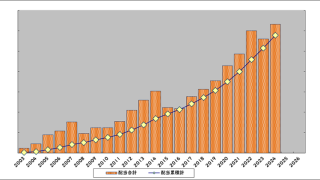

ここ6期の経過ですが、売上は成長を続けていますので、当然に右肩上がりの会社です。

特徴的なのは、2014期から固定費が急にベースが上がっていること。それにより安全余裕率の値が40%台から30%台へと急速に悪化しています。

この理由は、前回の記事の「Mercadolibre, Inc. (MELI)6 配当が出ました –南米のECサイト運営会社。今回は成長具合を見てみましょう。(*^^*)」で書きましたが、2014期から長期の借入金を取り入れるようになったからです。

これにより、やや損益分岐点がかさ上げされましたが、まだ余裕があるような状況です。

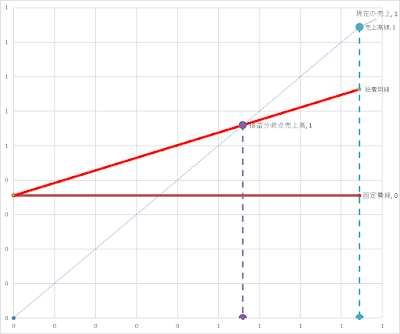

最新の期の損益分岐点、変動費、固定費の状況を見てみましょう。

この事業は設備投資は必要で、変動費が少ない事業です。規模が大きくなればなるほど、利益が大きく乗ってくるのが図から見受けられると思います。

南米の市場の広さを見ると、今後の売上の成長はまだまだあると考えます。

売上を上げる限り、利益が出る構造ですので、これからの事業の成長性に期待したいと思います。

この記事のまとめ:

- メルカドリブレはアルゼンチン・ブエノスアイレスに居を構えるeコマース企業

- 収益面で成長を続けているが、損益分岐点は悪化

- 固定費の増加が気になるところ

- ただ、変動費は非常に小さい事業なので、市場が大きくなってくれば来るほど、利益も大きくなる事業

- 今後の成長に期待をしたい

投稿者プロフィール

最新の投稿

投資法2026年1月18日積立投資 2025年12月 –今月の重み付け積立投資額は36,372円。米国株はここ数ヶ月で高くなりました

投資法2026年1月18日積立投資 2025年12月 –今月の重み付け積立投資額は36,372円。米国株はここ数ヶ月で高くなりました 株式投資2026年1月12日定点観測 2025年12月 –株式市場の調子が良いですね!

株式投資2026年1月12日定点観測 2025年12月 –株式市場の調子が良いですね! 株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!