Mercadolibre, Inc. (MELI)13 銘柄分析 –南米でeコマースを展開している成長企業、メルカドリブレ。その損益分岐点を見てみます。ヽ(^o^)丿

数回に渡ってメルカドリブレの財務状況を見ています。今回は2018期の最後の回として、損益分岐点の状況を見てみましょう。

![]() ランキングで、今こんな順位にいます☆(*・.・)ノ

ランキングで、今こんな順位にいます☆(*・.・)ノ

Twitterもフォローお願いします → fairvalueinvestment @fairvalue_i

このブログのfacebookページはこちら→ Fair Value Investment 公正価値投資

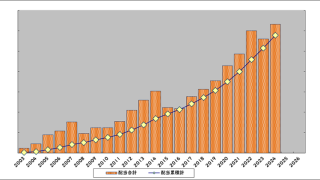

損益分岐点を見てみます。

感覚的に見て、水平線となっている固定費の金額が大きいです。で、変動費になる赤線の傾きがゆるいのが特徴です。

メルカドリブレはeコマース企業で設備が必要ですので、固定費が大きい事業であることが、このBEPの図からも分かります。そして、一度設備を整えると売り上げるほど利益が乗ってくる事業です。

ということで、メルカドリブレは今後、売上の成長に伴い、とてつもない利益を乗せてくるのが予想できます。

実は、メルカドリブレはすでにその成長ステージに入っているのですが、この2018期はちょうど設備投資をしていることもあり、一時的に利益を下げてしまいました。

ですので、BEPの図も、少し損益分岐点を超えただけのような印象を受けますが、数年で大きく利益を上げてくるでしょう。

■今後の期待について

上述の通り、最初の投資を乗り切ると利益を成長できる事業ですので、期待できるでしょう。

市場自体は南米全体、そして中米にも市場がありますので、まだまだ売上成長が硬い事業です。それに伴い利益は、売り上げれば売り上げるほど旨味が出てくるものとなります。

ワタクシゴトですが、2018年5月に本を出版しました。

「株は「ゲリラ豪雨」で買い、「平均気温」で儲ける!」

amzn.to/2G1VtGw

ビジネス社さんより出していただきました。

この記事のまとめ:

- メルカドリブレは中南米を主戦場とするeコマース企業

- 成長著しい企業

- 固定費が高く、変動費率が低い

- 売上成長に伴い大きく利益を伸ばす事業形態

投稿者プロフィール

最新の投稿

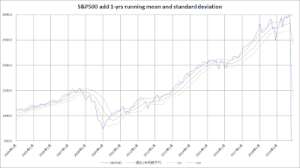

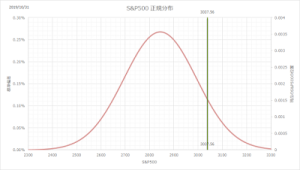

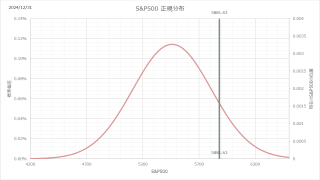

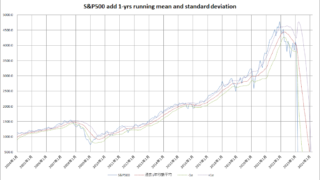

投資法2026年1月18日積立投資 2025年12月 –今月の重み付け積立投資額は36,372円。米国株はここ数ヶ月で高くなりました

投資法2026年1月18日積立投資 2025年12月 –今月の重み付け積立投資額は36,372円。米国株はここ数ヶ月で高くなりました 株式投資2026年1月12日定点観測 2025年12月 –株式市場の調子が良いですね!

株式投資2026年1月12日定点観測 2025年12月 –株式市場の調子が良いですね! 株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!