Intuitive Surgical, Inc. (ISRG) 銘柄紹介3 –未来の遠隔手術ロボットの米国大手企業。先日1対3の株式分割を実施。今回はキャッシュフローとBEPを見てみました。^_^

その後、9月末にこの会社を購入したのですが、購入後すぐに1対3の株式分割が行われました。

株式分割は理論株価には何も影響を与えませんが、分割されると最低取得価格が下がりますので、一般の方には買いやすくなります。

業績が好調の会社は買われやすくなるのでこれから少しでも株価が上がるといいですね。

今回は、インテュイティヴ・サージカルのキャッシュの使い方とBEP(損益分岐点)を見ていきたいと思います。

![]() ランキングで、今こんな順位にいます☆(*・.・)ノ

ランキングで、今こんな順位にいます☆(*・.・)ノ

Twitterもフォローお願いします → fairvalueinvestment @fairvalue_i

このブログのfacebookページはこちら→ Fair Value Investment 公正価値投資

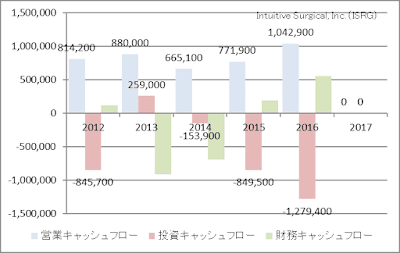

営業キャッシュフローは、前回のPLから2014期に少し利益を下げました。それ以降回復基調となっています。

投資キャッシュフローは、ここ3期の投資が顕著です。

財務キャッシュフローは、2013と2014でキャッシュアウトさせていますので、借入金を大幅に返済しています。

以上を踏まえると、インテュイティヴ・サージカルのお金の使い方が見えてきます。

2013と2014期は、本業で稼いだ営業キャッシュフローを借入金の返済に回して、財務体質を強化しているように思えます。2014期は投資キャッシュフローもマイナスにしています。

一方、2015期と2016期は借入金を積んでまで、営業キャッシュフローを超える金額を投資に回しているのが分かります。

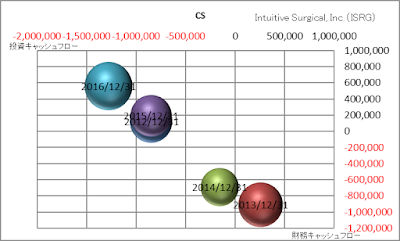

図示してみました。

玉の大きさが営業キャッシュフロー。横軸が投資キャッシュフロー、縦軸が財務キャッシュフローです。

第2、第4象限に別れていて、財務体質の強化→積極投資の戦略が見て取れますね。

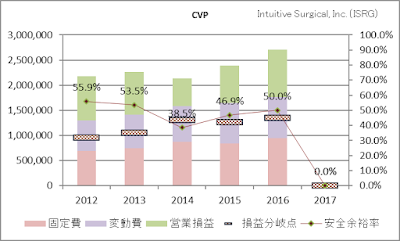

■BEP(損益分岐点分析)

次は損益分岐点の状況です。

2014で利益を下げたので安全余裕率を悪化させましたが、少しずつ戻してきています。

最新の2016年度のBEPを図示してみました。

粗利益率(≒限界利益率)が大きく、付加価値が高い事業を展開していますので、これからさらに事業が成長していくと利益も比例して伸びていく業態となっています。

すでに、いくつかの競合はいますが、ナンバーワン企業として君臨しており、シェアも高いので、当面は大きな利益を享受できると思われます。

この記事のまとめ:

- インテュイティヴ・サージカルはロボット手術機器、最大手

- 9月末に1対3の株式分割が行われ、買いやすくなった

- キャッシュの使い方は、2013-2014期と2015-2016期で違いが顕著

- ここ2期は、より積極的な投資を行っている

- 損益分岐点は、粗利益率(≒限界利益率)が大きく、今後の成長に連れて利益を大幅に上げていくと思われる

投稿者プロフィール

最新の投稿

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに! 株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました

株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました 株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!

株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!