Disneyの10年間の業績と成長性、リスク分析 – 売上、利益、市場シェア、そして競争についての詳細レビュー

10年近く、The Walt Disney Company (DIS)を保有してきましたが、もういいかなーという感じ。

明らかに成長性がないです。

にほんブログ村ランキングで、今こんな順位にいます☆(*・.・)ノ

この記事のまとめ

特筆すべきポイント

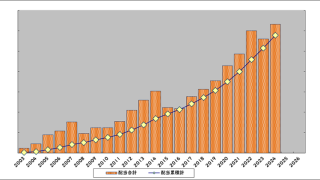

- 売上高成長率:

- ここ10年での平均成長率は約4.6%で、特に2018年に7.1%の最高成長率を記録したが、2021年には-7.2%と大きく減少しました。

- 営業利益成長率:

- 2021年に-9.3%と大きく減少したが、それ以外の年では平均して約4.9%の成長率を維持しています。

- 営業利益率:

- 平均は約19.5%で、2021年には15.0%と最低値を記録しましたが、2023年には20.5%まで回復しました。

- ROE (自己資本利益率):

- 平均は約15.3%で、2021年には11.0%まで減少しましたが、2023年には16.2%まで回復しています。

- 社員の平均年収:

- ここ10年で平均年収は約84,500ドルで、業界平均を約5,000ドル上回っています。

- 直近の離職率:

- 直近の離職率は9.5%で、業界平均をわずかに下回っています。

- 最終赤字の年度:

- 2021年に最終赤字を記録しています。

- 業界内でのシェア:

- 平均市場シェアは約31.8%で、2021年には30.0%に減少しましたが、その後再び上昇しています。

- 従業員一人当たりの売上:

- 平均は約562,000ドルで、業界平均を上回っています。

- 従業員一人当たりの最終利益:

- 平均は約55,200ドルで、業界平均を約3,200ドル上回っています。

成長性の観点

- 市場シェアの増加: Disneyは、市場シェアを維持しつつ拡大しており、特に2023年には32.5%まで回復しました。このトレンドは、今後の成長性を示唆しています。

- 売上高と利益の回復: 2021年のパンデミックの影響から回復し、売上高と利益率が増加している点は、今後の成長を期待させる要因です。

- 新しいコンテンツとサービス: Disney+などの新しいサービスの展開は、新たな収益源として重要であり、成長のドライバーとなっています。

- グローバル展開: 国際市場でのプレゼンスを拡大しており、新興市場での成長機会を有しています。

- 技術革新: 技術の進化と新しいメディアプラットフォームへの対応は、競争優位性を保つための重要な要素です。

リスクの観点

- 経済不況の影響: グローバルな経済不況は、エンターテイメント産業全体に大きな影響を及ぼし、収益に悪影響を与える可能性があります。

- 競争激化: NetflixやAmazon Primeなどの強力な競合他社の存在は、市場シェアと収益に圧力をかける要因となります。

- 規制リスク: 各国の規制やコンテンツ検閲は、事業展開に対するリスクとなり得ます。

- コンテンツ制作コストの増加: 高品質なコンテンツの制作には多大なコストがかかり、利益率に影響を与える可能性があります。

- サイバーセキュリティリスク: デジタルサービスの拡大に伴い、サイバー攻撃のリスクが増加し、データ漏洩やサービス停止のリスクが存在します。

にほんブログ村ランキングで、今こんな順位にいます☆(*・.・)ノ

投稿者プロフィール

最新の投稿

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに! 株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました

株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました 株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!

株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!