住宅ローン完済後の資金投資戦略 –SPDR(スパイダー、スタンダード&プアーズ500のETF)の利用方法 を考えてみよう!

先日、住宅ローンが完済し、毎月の返済額が浮いてきましたので、その分をどのように投資していくか考えています。これまで以上に毎月の額が大きくなってきましたので、まじめに戦略変更をしていかないといけないな、と感じています。

大きな基本戦略は以下の通りで、

- 節約で資金をため、

- 価値と価格にギャップが出る、暴落時などに地道に購入

- 普段は、優良企業を探すことに努める

- 日本国資産の価値は長期的に下落すると思われるので、海外資産を利用する

- 海外でも、GDPが成長する国を選択する

- GDPの成長は、人口動態と強い相関があるので、人口動態も考慮する

- 配当利回りが高く、連続増配企業と、

- 小型で数十パーセント増益の超成長企業に投資する

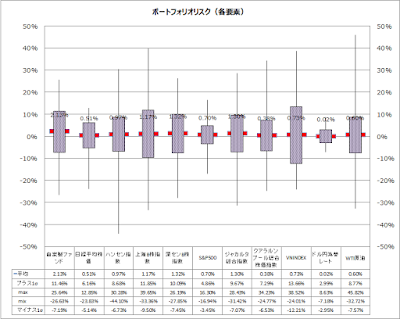

なお、リスクについて定量的に抑えておくと、上記のグラフが私が2年ほど前に独自で計算したリスクの多寡になります。

月間変動の標準偏差の平均において、S&P500は0.70%。株式では最もばらつきがなく、リスクが低い投資先です。

ちなみに一番左にある私の投資先、自家製ファンドは、2.13%です。3倍のリスクとなっています。

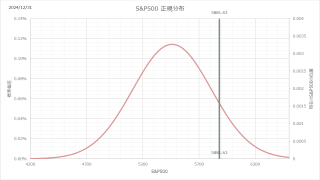

なお、リスクというのは、株価の推移・上下が正規分布をすると仮定し、その標準偏差、つまりだいたい60%のバラ付き具合のことを指します。標準偏差が大きい場合は、ばらつきが大きく、増えたり減ったりするので高リスク、反対を低リスクと呼んでいます。

上記のS&P500の場合は、平均的に毎月の変動が60%程度の確率で、0.70%上下するという具合です。一方、私のポートフォリオは2.13%、平均的に上下していたということですね。仮に、1000万円の資産運用の場合、S&P500は毎月平均で7万円の上下、私のポートフォリオは21万3000円程度上下していたこととなります。

【条件と投資戦術】

- 通常の預金よりは利率が良いが、積極的なリスクは避けるような投資先とする。

- 安定的で広く分散投資が効く(≒リスクが少ない)投資先を選定する。

- 時間分散も利用して、さらにリスクを下げる。

- リスクが低いためリターンもそれなりだが、そのため手数料負けしない商品を選定する。

以上を踏まえて、

- SPDR(スパイダー)、スタンダード・アンド・プアーズ500のETFの、

- 時間分散(ドルコスト法)をアレンジした投資法を選択する。

- スタンダード・アンド・プアーズの500社に広く分散投資

- ニューヨーク上場企業の時価総額90%をカバーでき、分散具合は最高級

- 東証上場のため、円建てで購入可能→一度ドルに換金する手間がない

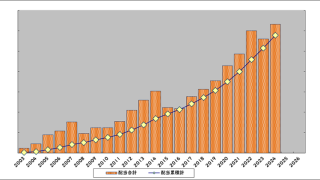

- 分配金のリターンは2.5~3%

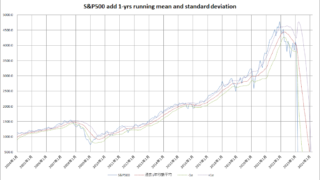

- 基準価格の推移(つまり運用実績)はどの期間もマイナスがない →つまり米国の経済のことだから

- 手数料は、信託報酬が0.09%と極めて安い。

- 現在1口22000円くらいのため、信託報酬は年間19円くらい。ほとんどゴミの範囲

【買い方】

毎月日を決めて、数口ずつ購入×12ヶ月で投資する。

また、当商品は、

a.米国株式(の90%の時価総額)の株価の具合

b.円ドルの為替相場

の2変数で変動する商品である。

そのため、ヤフーニュースか何かで、

a.ニューヨーク証券取引所暴落のニュースか、

b.円高のニュース

が入ったら、自分の裁量で増額購入する。

この間にも暴落や円高は2,3回はタイミングが来ると思われるので、この時にさらにリターンを増やすべく、割安買い(バリュー投資)をする。

「ブロガー水瀬ケンイチの等身大投資コラム―円建てファンドはドル建てファンドより為替リスクが低い?」

また、NISAで購入すれば、120万円まで分配金と売却時の税金が0円になるので、大変有利です。

この記事のまとめ:

- 住宅ローンが完済し、毎月返済額に相当する投資先を見つける必要が出てきた

- 基本戦略に追加し、リスクを減らす投資先を選択した

- SPDRを一つの選択肢とし、その買い方なので戦術を確定

- 毎月の分散投資とし、さらに2要素、ニューヨーク暴落と円高時に追加購入するルールを策定した

投稿者プロフィール

最新の投稿

投資法2026年1月18日積立投資 2025年12月 –今月の重み付け積立投資額は36,372円。米国株はここ数ヶ月で高くなりました

投資法2026年1月18日積立投資 2025年12月 –今月の重み付け積立投資額は36,372円。米国株はここ数ヶ月で高くなりました 株式投資2026年1月12日定点観測 2025年12月 –株式市場の調子が良いですね!

株式投資2026年1月12日定点観測 2025年12月 –株式市場の調子が良いですね! 株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!