住宅ローンの「繰上返済」と「投資」を合わせた戦略を取ってみる –リスクを意識した投資と返済のバランス良い関係

このブログのfacebookページはこちら→ Fair Value Investment 公正価値投資

ある程度の年齢になりますと住宅を購入する方は多くいると思います。そのほとんどの方が借入金、つまり住宅ローンで家を購入すると思います。

このような状況でも、やはり老後に備えてある程度の金融資産を貯めていかなくてはなりません。

この二律背反的な状況で、うまーく住宅ローン返済をしながら、投資によって少しずつ財産を増やしていく方法を考えました。

ちなみに、私もこの方法で長年運用してきました。来月には住宅ローンが完済になる予定ですし、株式投資で金融資産も増えましたので、それなり有効な方法かと思います。

1.まずは、ベーシックに金利差を考えよう

住宅ローン金利と資産の運用利回りを比べてみます。

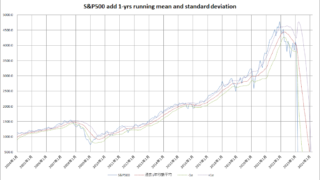

今となってはかなりの低金利ですので、住宅ローンの金利は低いはずです。その金利と比べて自分の運用利回りが上回っていれば、まず最初の選択肢として、ローン返済よりも資産運用、投資をしてみるという考え方も出てきます。

例えばですが私の場合は、住宅ローンは、借り換えたあとの最後の住宅ローンは、5年固定で年利率が1.170%でした。

また、投資の方は、15年ほどの投資期間の複利の利回りは、15.5%ほどでしたので、圧倒的に運用したほうが有利でした。

まあ、強いて言うと借金してでも投資をしたほうが良い成績でした。

ただ、これは机上の話であって、実際は住宅ローンの返済を優先していました。

その理由は、次の章で↓。

2.次に、リスクを考えよう

住宅ローンの返済は確実に残高が減る、つまり返済についてはリスクがない状況で、繰り上げ返済した金額はその金額通りに残高が減っていきます。つまり、投じた金額が変動することがないわけですね。

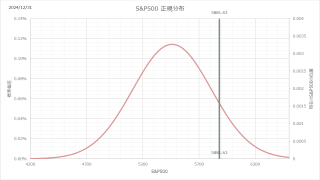

ついでに言うと、リスクリスクと言葉を繋いでいますが、リスクとはバラつき具合、変動具合のことです。増えたり減ったりするその幅の大きさのことをリスクと呼んでいます。

正確には、変動する分布が正規分布をすると仮定して、その1標準偏差、1σのことを、経済学などでは一般的にリスクと呼んでいます。

では、次に利回りが良かった投資の方を見ていきましょう。

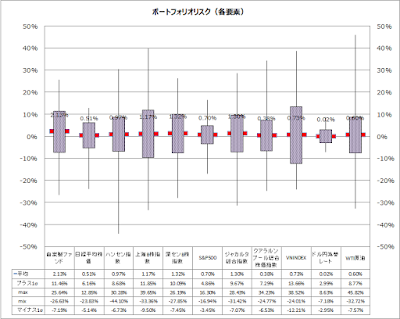

私の場合、図の一番左の「自家製ファンド」が自分の投資先の成績ですが、長いヒゲが示すように、月間で最大プラス25.64%になる時もありましたが、マイナス方向に26.63%となる時もありました。また、上述の通り、1標準偏差≒1σ≒1リスクは、プラス11.46%~マイナス7.19%でした。

つまり投資というのはいきなりマイナスになってしまう時も多々あるということですね。これをリスクと呼んでいますので、こんなところに大事なお金は置いておけないわけです。投資は余剰資金で、というところもこんな理由からです。

なお、私のポートフォリオのリスクとその成績は、過去のブログ記事↓を参考に。(*^_^*)

「ポートフォリオリスク –リスクとリターンの関係を見える化して分かる3つのこと、教訓」

3.最後に、ルールを決めよう

以上の結論を踏まえると、基本的には住宅ローン返済が優先、よっぽど条件が良い時に投資先に資金を振り向ける、というのが良い気がします。

我が家では、

- 年2回程度の繰り上げ返済のためにお金を貯蓄しておいて、通常は繰り上げ返済をする。

- 大暴落等、市場が超弱気で、バーゲンセール状態の時のみ、上記の資金を使って(繰り上げ返済をやめて)投資に振り向ける、

勇気と精神修養が必要な状況ですが、この方法が投資で勝つ唯一の方法です。

こんなパニックの時に、どのようなテクニックで株を買い進めていくかは、またの日にお伝えしたいと思います。

最後に、ピーター・リンチさんの言葉を!

ピーターの20の黄金律 Beating the Street By Peter Lynch,1993

「株価の下落は、1月のコロラドに吹雪が吹き荒れるのと同じくらい頻繁に起こることである。株価の下落は、慌てふためいて逃げ出した投資家が残していった割安株を拾う絶好の機会である。」

この記事のまとめ:

- 住宅ローンと自分の投資の利回りを把握しよう

- その上でリスクを把握しよう

- 通常は下手なリスクは取ってはいけない

- 暴落等、人々が価値観を失っている時だけ、大事な資金を投入しよう

投稿者プロフィール

最新の投稿

投資法2026年1月18日積立投資 2025年12月 –今月の重み付け積立投資額は36,372円。米国株はここ数ヶ月で高くなりました

投資法2026年1月18日積立投資 2025年12月 –今月の重み付け積立投資額は36,372円。米国株はここ数ヶ月で高くなりました 株式投資2026年1月12日定点観測 2025年12月 –株式市場の調子が良いですね!

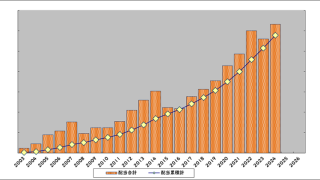

株式投資2026年1月12日定点観測 2025年12月 –株式市場の調子が良いですね! 株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!