「ウォール街のランダム・ウォーカー―株式投資の不滅の真理」再読 –サルがダーツを投げて選んだポートフォリオが強い理由

当書籍は、株式投資をされる方は絶対に読まなければいけない書籍です(ちょっと言い過ぎかな)。バートン・マルキール著の歴史的書籍となります。

今回は、株式投資に関する重要なキーワードを織り混ぜながら、書評をしていきたいと思います。

まず、なぜ読まなければいけないか?

株式市場は、非常に効率的であるということから始まります。このことを「効率的市場仮説」といいます。私が先日書評をした、「「アメリカの高校生が学ぶ経済学 原理から実践へ」読了 –経済学の基礎が網羅されている教科書。米国の高校生、恐るべし」というアメリカの高校生向けの教科書にも載っている有名な仮説です。

内容としては、市場というのは非常に効率的であるため、市場の値付けに歪みがあっても市場参加者がすぐに気づいて適正な価格にしてしまうというものです。これにより、一生懸命銘柄分析をしても、「猿がダーツを投げて決めたポートフォリオ」にも勝てないというものです。

このことは非常に重要な事柄を含んでいます。極端な言いかたをすると、株式投資は考えてやるだけ無駄とも捉えることができます。

この絶望的な仮説の提示に一番マッチする方法は市場全体を買うこと。このことを「パッシブ運用」といいます。対となる言葉は、「アクティブ運用」です。

パッシブでの運用をする投資方法としては、「インデックスファンド」や「ETF」のように、市場の銘柄を全部買い、市場平均の運用利回りを狙うファンドがあります。確かに、株式会社は資本主義の経済成長に伴って成長が前提のシステムですし、資本主義で自然に起こるインフレにも強いシステムです。ですから、市場全体を買いリスクを低減させながら、資本主義の成長を享受するのは非常に合理的な方法だと思います。ですのであまり詳しく勉強する時間もない人は、確かにインデックスでも買っておけ、となるのです。

一方、アクティブな運用は、テーマ性などを持って運用される、エネルギー株オープンなどのファンドがあります。アクティブ運用は、マクロ的なテーマから銘柄を選んでいく「トップダウンアプローチ」のファンドと、各銘柄の「ファンダメンタルズ」を分析して積み上げていく「ボトムアップアプローチ」があります。このように投資テーマや投資スタンスを持って投資を進め、市場平均以上のリターンを狙う投資がアクティブ投資となります。

結局のところ、当書籍はアクティブ運用をほぼ否定しているわけで、世の中の投資をしている、もしくは投資を生業としている人々を真っ向否定していることになります。

この仮説は一部で無理があって完璧ではないのですが、ほとんどのところで成り立つので、もし株式投資をやるにもこの本の内容を踏まえて実行しなければなりません。

ちなみに、ちょっと前に書評をした、「「超・株式投資」 読了 –効率的市場仮説を日本人が再検証、さらに有利なオプション取引をエビデンスを通じて示唆した良書」でも著者はパッシブ運用を推奨しています。それくらい、アクティブ運用、つまり普通の株式投資は利を得るのが難しいということですね。

私の場合は、十分にパッシブ運用の有用性を理解した上で、

- 欲を制御すること

- 逆に欲望と絶望が渦巻く暴落時に勇気を持って買い進めること

- 買い進めるべき会社は、Fair Valueがきちんとある企業を選別すること

今後、どうなるかわかりませんが、運命的に負けるときは負けます。そういう時もあるでしょう。

このことをきちんと理解して投資に臨みましょう。欲張らず、無理をせず進めましょう。先日、盛者必衰について記事「街角経済8-1 沙羅双樹の花の色を見てきた –投資は「盛者必衰の世界」であることをきちんと認識しようヽ(´ー`)ノ」を書きましたが、謙虚に欲張らず進めていくのが非常に大事だと思う今日此の頃です。

投稿者プロフィール

最新の投稿

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

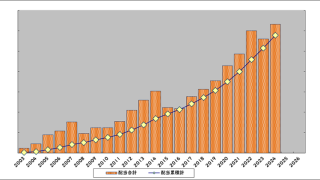

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに! 株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました

株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました 株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!

株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!