ギリシャの混乱について –3大暴落予想の一つ、ユーロ圏の矛盾が局面を迎えています

![]() 共感いただけたらクリックを!m(__)m →☆今こんな順位にいます

共感いただけたらクリックを!m(__)m →☆今こんな順位にいます

ギリシャのデフォルト、もしくはユーロ圏脱退が現実味を帯びてきました。

現在ギリシャは、月末の債務支払が難しい状況で、支援を受けるために債権者と交渉をしています。国民のほとんどがユーロに残ることを希望していますが、年金や公務員の削減は嫌だ、という状況で、どうにもにっちもさっちもいかない状況ですね。

実際ギリシャの債務増大は自業自得な感じですが、これを助長しているのが為替政策が自国でコントロール出来ないことも一因となっています。

下記のブログとwikiのように、マクロ経済学にはマンデル=フレミング・モデルという経済モデルがあります。これは、ケインズ的なIS-LMモデルの国際版で、財とサービスの市場と貨幣市場の関係を示したモデルに国際取引を加えて拡張した経済モデルとなります。

このマンデル=フレミング・モデルをベースにして考えると、「国際金融のトリレンマ」という、国際取引では、

- 資本移動

- 固定相場制(為替の自由度)

- 金融政策

「主権国家のトリレンマ」

http://ikedanobuo.livedoor.biz/archives/51886546.html

2つしか自由度がないので、例えば、自由主義陣営の米国や日本では固定相場制を放棄、中国では資本移動を放棄となっています。

今回のテーマのユーロ圏では、金融政策は域内では自由度はなく、統一の金融政策となっています。これにより、ユーロ単体では固定相場制(単一通貨)を実現していますが、域内はそう簡単ではなく国の力もバラバラの国家が参加していますので、今回のギリシャのように調整が効かかない国が出てきてしまいます。

ギリシャが変動相場制であれば、これまでのように国力が落ちたら落ちたで通貨が下落しますから、国外との取引はバランスされ、輸出が増えそれなりに貿易赤字が解消されます。しかしながら、現在は統一通貨ですからそうはいかず経済回復の足を引っ張っている状況です。

これまでもブログで書いてきましたが、価値と価格のギャップは通常の自由市場ではなかなか起きず、株式市場の「効率市場仮説」などという考え方もあります。これまでの歴史を見ても明らかなように、市場にギャップが生まれるのはほとんどが規制や制度の不備によるものですので、今回のユーロ圏の矛盾も顕在化してきていると思われます。

このユーロ圏以外にも、中国不動産バブル、日本国債バブルは明らかに政府の介入による価格のギャップ・歪みが見られますので、今後のグローバルな経済活動に混乱を与える原因となるでしょう。

FairValueInvestmentと題する当ブログでは、このような価値と価格のギャップとその時の人間の欲が織りなす阿鼻叫喚な状態を、今後も紹介していきます。

投稿者プロフィール

最新の投稿

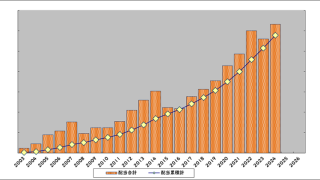

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました

株式投資2026年1月7日組入銘柄 2025年12月 –円安、米国高で資産総額が最高値となりました 株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに!

株式投資2025年8月29日2024年末決算配当まとめ:2024で再び配当総額増加の流れに! 株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました

株式投資2025年6月5日組入銘柄 2025年5月 –資産総額が戻ってきました 株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!

株式投資2025年5月20日組入銘柄 2025年4月 –世界経済の混乱で、不透明ですね!